[김다운기자] '뉴삼성'의 신호탄이 될 것으로 기대되고 있는 삼성바이오로직스의 연내 상장이 가시화되고 있지만, 희망 공모가 산정을 두고 '거품' 논란이 제기되고 있다.

삼성바이오로직스는 지난 4일 증권신고서를 제출하고 희망 공모가를 11만3천~13만6천원으로 제시했다.

상장 이후 삼성바이오로직스의 총 주식수는 6천616만5천주로 희망 공모가를 반영하면 상장 후 시가총액 규모는 7조5천억원에서 9조원 사이가 될 것으로 증권가는 전망하고 있다.

삼성바이오로직스는 바이오의약품 위탁생산 전문업체(CMO)다. 론자, 베링거인겔하임에 이어 세계 3위의 생산시설을 보유하고 있으며, 바이오시밀러(복제의약품) 업체인 삼성바이오에피스를 자회사로 두고 있다.

삼성바이오로직스는 삼성그룹의 신성장동력 중 하나로 꼽히는 바이오 분야의 중심이 될 것으로 기대되면서 상장을 앞두고 높은 관심을 받아왔다.

하지만 막상 구체적인 상장 윤곽이 드러나자 시장에서는 삼성바이오로직스의 희망 공모가 산정 방식을 두고 아리송하다는 분위기다. 희망 공모가를 산출할 때 낯선 밸류에이션(기업가치 대비 주가) 평가방법을 사용했기 때문이다.

한 애널리스트는 "이런 방식으로 기업가치를 산정한 경우는 처음 본다"고 말했다.

◆'EV/Capacity' 'EV/Sales'가 뭐지? "생소하네"

한국투자증권 등 삼성바이오로직스 주관사들은 이번 희망 공모가를 결정하면서 EV/Capacity(생산능력당 기업가치)와 EV/Sales(매출액당 기업가치) 방법을 사용해 기업가치를 평가했다고 증권신고서에 밝혔다. 자회사인 삼성바이오에피스의 기업가치 평가는 EV/Pipeline(파이프라인당 기업가치) 등을 사용해 이뤄졌다.

이번에 삼성바이오로직스 기업가치 평가에서 사용한 방법은 국내 투자자들에겐 생소한 것이다.

그동안 다른 상장기업들이 희망 공모가 산출시 주로 사용한 방법은 미래 예상 주가수익비율(PER)이나 EV/EBITDA(법인세 차감 전 영업이익당 기업가치) 등이었다.

삼성바이오로직스에 앞서 올해 신규상장됐던 녹십자랩셀이나 펜젤, 큐리언트, 안트로젠 등 다른 바이오주의 경우 예상 PER로 공모가를 산정한 바 있다.

이에 대해 삼성바이오로직스 주관사는 "삼성바이오로직스가 설립 후 지속적인 적자를 기록하고 있고, 현금흐름도 마이너스이기 때문에 가장 일반적으로 사용되는 투자지표인 PER이나 EV/EBITDA를 사용하기엔 적절치 못하다고 판단했다"고 풀이했다.

현재 상장 규정에 기업의 가치평가에 대한 특별한 규제는 없다. 한국거래소 상장심사 관계자는 "삼성바이오로직스의 가치평가 방법이 다른 기업들은 잘 쓰지 않는 방법인 것은 맞지만 회사의 가치선정 방법은 주관사의 역할이기 때문에 거래소에서 관여할 부분은 아니다"고 말했다.

가격의 적정성은 수요예측을 통해 평가를 받기 때문에 적절치 못한 가격이라면 시장에서 판단될 것이라는 설명이다.

◆경쟁사보다 밸류에이션 10배 높아

하지만 같은 평가방법을 동종업계 경쟁사와 비교해보면 여전히 가격 논란의 여지가 존재한다.

비상장사의 적정주가를 산정할 때는 대개 비슷한 사업을 영위하고 있는 동종업계 상장사의 주가를 참고한다. 삼성바이오로직스는 유사회사로 바이오 CMO로는 스위스의 론자를 꼽았고, 삼성바이오에피스의 바이오시밀러 사업 유사회사로는 셀트리온을 제시했다.

유사회사 론자의 경우 EV/Sales는 2.71배다. 하지만 삼성바이오로직스의 성장률 조정 EV/Sales는 무려 26.18배에 달해 론자의 10배에 육박한다.

EV/Sales는 배수가 낮을수록 주가도 저평가돼 있다는 뜻이며, 배수가 높으면 실적 대비 주가 수준이 높다는 것을 말한다. 그만큼 기업가치 대비 삼성바이오로직스의 주가를 높게 산정했다는 것이다.

자회사 삼성바이오에피스의 경우도 마찬가지다. 바이오에피스의 성장률 조정 EV/Sales는 51.24배로 유사회사인 셀트리온(16.07배)과 미국 코헤루스(18.99배)의 3배 남짓이다.

주관사 측은 이에 대해 경쟁사와 삼성바이오로직스의 성장률이 다르기 때문이라고 설명했다.

삼성바이오로직스 증권신고서에 따르면 론자의 매출액 성장률은 5.33%인 데 비해, 삼성바이오로직스의 2015~2021년 연평균 예상 성장률은 51.45%로 잡혀 있다. 이는 삼성바이오로직스가 5년 내 론자보다 10배 높은 성장이 기대되므로 주가 역시 그에 맞게 산정했다는 뜻이다.

시장에서는 삼성바이오로직스의 실적과 관련해 상장을 앞두고 의도적인 회계처리로 적자회사에서 흑자회사로 탈바꿈시킨 것 아니냐는 의혹도 나온다.

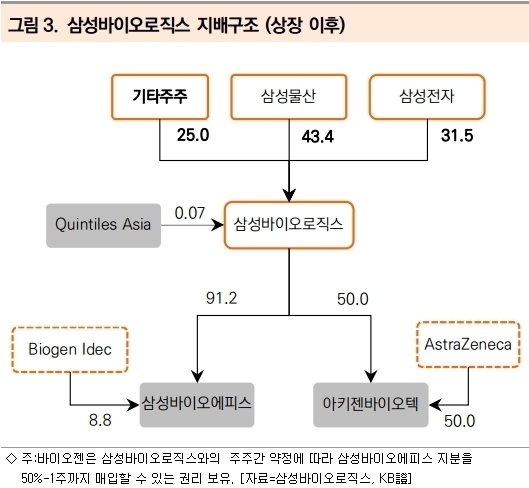

삼성바이오로직스는 삼성바이오에피스의 지분 91.2%를 보유하고 있어 그동안 연결실적에 바이오에피스의 적자를 반영해왔다. 2013년 삼성바이오로직스는 당기순손실 1천484억원을 기록했고, 2014년에도 996억원 손실을 냈다.

하지만 2015년에는 흑자전환하면서 당기순이익이 무려 1조9천200억원으로 껑충 뛰어오른다. 삼성바이오에피스를 종속기업에서 제외하면서 연결 실적에서 빠져 나갔고, 이에 따른 회계 재분류로 1조9천억원의 이익이 표시된 것이다.

삼성바이오로직스 관계자는 "삼성바이오에피스는 삼성바이오로직스와 바이오젠의 합자회사"라며 "현재는 바이오로직스가 91.2% 지분을 갖고 있고 바이오젠은 8%만을 갖고 있지만 바이오젠은 콜옵션 50%를 행사할 수 있는 권한을 갖고 있다"고 전했다.

지금까지는 바이오에피스의 사업이 정상화되지 않았지만, 최근 바이오에피스에서 임상실험에 들어갔고 실질적 매출도 발생하고 있어 바이오젠에서 지분 50% 콜옵션을 행사할 가능성이 높아졌다는 설명이다.

그는 "콜옵션 행사 가능성을 감안하면 종속회사보다는 지분법 회사로 떨어뜨리는 게 낫다고 회계법인에서 판단해 분리를 시켰다"고 해명했다.

삼성바이오로직스는 오는 17일부터 기업설명회를 열고, 26~27일 수요예측을 거쳐 공모가가 확정될 예정이다.

강선아 KB투자증권 애널리스트는 "EV/Capa, EV/Sales, EV/Pipeline 등을 통한 기업가치 산정에 대해 시장의 평가가 주목된다"고 전했다.

김다운기자 kdw@inews24.com

--comment--

첫 번째 댓글을 작성해 보세요.

댓글 바로가기